近日,人民银行武汉分行、省地方金融监督管理局、湖北银保监局、湖北证监局、省发改委、省经信厅、省财政厅、省政府国资委、省工商联等九部门联合印发《进一步改善全省民营企业金融服务的十条措施》,进一步改善民营企业融资环境,多渠道满足民营企业资金需求,提高金融服务获得感和满意度。

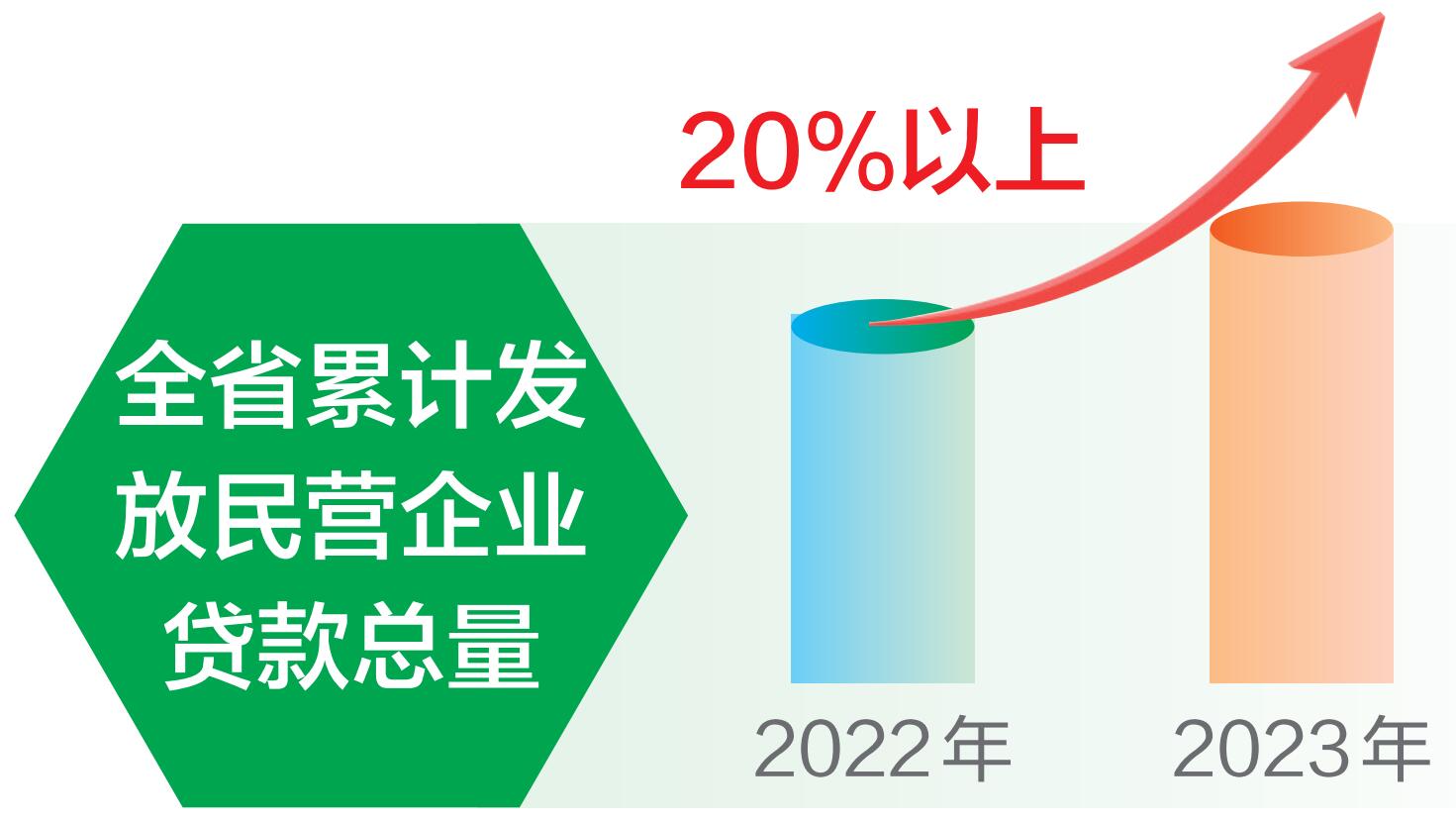

一、保持信贷投放总量较快增长

2023年,全省累计发放民营企业(含个体工商户,下同)贷款总量增长20%以上,贷款余额较年初净增2500亿元以上。

到2025年,民营企业贷款余额突破2万亿元。

省级金融机构制定民营企业专项信贷计划,分解至各分支机构并抓好落实。

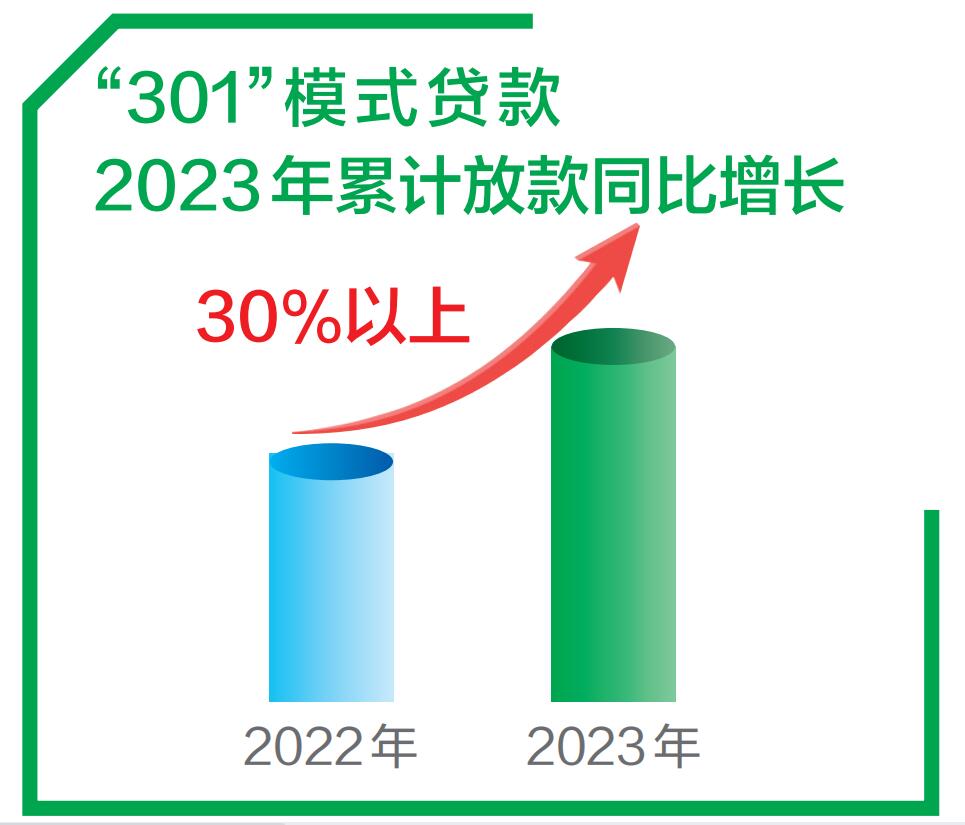

二、提高信用贷款比重

加快发展数字金融,全面推广“301”线上快贷服务模式,2023年累计放款同比增长30%以上。

推进全线上政采贷业务的全覆盖,加大“鄂融通”平台涉企信用信息归集共享和开发利用力度,推广“银税贷”“信易贷”等系列信用贷款产品。

鼓励各地贷款风险补偿和贴息资金等优先支持纯信用贷款产品。

2023年民营企业信用贷款增长25%以上,新增贷款中信用贷款占比较上年提升2个百分点以上。

三、建立分层分类对接服务机制

对省工商联入库的近6000家重点民营企业集中开展融资对接,为每家企业确定1家牵头金融机构,建立企业经营状况、融资需求和服务评价等档案,提供个性化金融服务。

对未入库民营企业,通过楚天贷款码、金融机构线上服务平台等渠道加强对接,各级工商联、经信等部门日常收集的融资诉求通过金融管理部门及时推送至金融机构。

四、丰富融资产品和服务

推广随借随还、循环贷款模式,2023年累计发放民营企业中长期贷款4500亿元以上。

通过无还本续贷等方式更好满足小微民营企业资金接续需求。推动核心企业在中征应收账款融资服务平台确认账款,2023年依托平台融资3000亿元以上。

设立政府性金融仓储公司,加强供应链信息共享,推广动产和权利抵质押融资。

五、实施首接负责制和信用培植工程

树立首接负责即负责到底的理念,民营企业线下贷款按照“1日内受理、3日内尽职调查、5日内初步授信审批、1日内反馈”的目标,由首接金融机构负责给予支持。

对于暂时无法满足融资需求的企业,由金融机构、行业主管部门推荐纳入信用培植工程,通过“企业+主管部门+银行+监管部门”的四方会商机制开展信用培植辅导。

六、降低综合融资成本

落实首次贷款、应收账款和应收票据融资等财政贴息奖励奖补政策,将平均担保费率保持在1.5%以下,鼓励有条件的担保公司进一步下调费率。金融机构用好内部资金转移定价优惠,落实贷款市场报价利率(LPR)机制。严格执行信贷业务“七不准”与服务收费“四公开”规定,2023年减免银行账户管理费和年费、单笔10万元以下对公转账汇款、部分票据工本费及挂失费等支付手续费10亿元,惠及民营小微企业500万户。

七、发挥货币政策工具支持效能

单列500亿元再贷款、再贴现定向支持额度。对符合条件的地方法人银行按普惠小微贷款增量的2%提供激励资金。用好碳减排支持工具、煤炭清洁高效利用专项再贷款、交通物流专项再贷款等结构性货币政策工具,支持金融机构扩大对相关领域信贷投放。

八、积极开展银政担业务合作

推广“荆楚融担码”,规范开展“见贷即担、见担即贷”新增批量担保业务,2023年末融资担保行业在保余额突破2500亿元。2023年、2024年省级财政每年安排1亿元,对各地中小微企业风险补偿机制实际发生的补偿金额按最高30%给予奖补。用好5亿元省级应急转贷纾困基金,督促市县建立完善中小微企业应急转贷纾困服务体系。

九、拓宽直接融资渠道

拓展上市后备储备资源,落实沪深北交易所上市和再融资奖励政策,2023年新增上市民营企业10家以上。

推动产业引导基金、股权投资基金等重点支持成长型民营企业。

联合银行间市场交易商协会、证券交易所等单位开展债券融资专题宣传培训活动,统筹用好中债信用增进公司和地方国有担保机构的增信支持服务。

鼓励银行保险机构在工程建设、招投标等领域提供保函和保证保险产品,减少保证金占款。

十、强化工作保障机制

组织开展“全省民营企业金融服务质量提升年”活动。

建立部门联席工作制度,开通网上服务评价,接收问题反映、投诉建议,通报曝光违规收费等行为。

省级金融机构对照监管评价要求,加大对分支机构民营企业贷款考核权重,认真落实尽职免责制度。

加强民营企业融资优惠政策宣传推广,做到应知尽知、应享尽享。